Os banqueiros em Moçambique, que obtiveram lucros bilionários com a crise das dívidas ocultas, sem solidariedade nenhuma parecem querer ganhar dinheiro com a pandemia do covid-19. Ignorando o relaxamento da política monetária do Banco de Moçambique (BM) e o apelo do Presidente da República a Associação Moçambicana de Bancos (AMB) decidiu rever em alta o custo do dinheiro aumentando a Prime Rate do Sistema Financeiro Moçambicano.

Os banqueiros em Moçambique, que obtiveram lucros bilionários com a crise das dívidas ocultas, sem solidariedade nenhuma parecem querer ganhar dinheiro com a pandemia do covid-19. Ignorando o relaxamento da política monetária do Banco de Moçambique (BM) e o apelo do Presidente da República a Associação Moçambicana de Bancos (AMB) decidiu rever em alta o custo do dinheiro aumentando a Prime Rate do Sistema Financeiro Moçambicano.

No passado dia 22 o Banco Central relaxou pela primeira vez em muitos meses a sua política monetária reduzindo a “taxa de reservas obrigatórias sobre depósitos dos clientes dos bancos comerciais em moeda nacional e estrangeira em 150 pontos bases (1,50 pontos percentuais) para 11,50 por cento e 34,50 porcento”.

A expectativa do BM, tornada pública em comunicado, é “libertar dinheiro para os bancos comerciais aplicarem de forma rentável, incluindo maior disponibilidade para conceder crédito à economia; reduzir os custos dos bancos comerciais, o que pode permitir que os clientes negoceiem, com os seus bancos, taxas de juro mais favoráveis; reduzir outros custos ou encargos, geralmente cobrados pelos bancos aos seus clientes, em consequência da redução da taxa de reservas obrigatórias”.

Ademais o Banco de Moçambique autorizou “a não constituição de provisões adicionais pelas instituições de crédito e sociedades financeiras nos casos de renegociação dos termos e condições dos empréstimos, antes do seu vencimento, para os clientes afectados pela pandemia do COVID-19, com efeitos a partir do dia 23 de Março até 31 de Dezembro de 2020”.

O objectivo do Banco Central com esta medida é estimular “os bancos a encontrar soluções de pagamento da dívida dos clientes afectados pelo covid-19, de acordo com a sua capacidade financeira”; permitir que as empresas ou consumidores afectados pelo novo coronavírus possam “negociar condições que lhes permitam pagar a dívida de acordo com a sua capacidade financeira.

Em comunicado o BM explica que pretende “reduzir as provisões dos bancos comerciais e, por essa via, os custos inerentes a tais provisões” e com essa redução amortecer “a pressão para o aumento das taxas de juro dos empréstimos, aliviando o custo do financiamento das empresas e dos consumidores”, além disso a expectativa é que as empresa e consumidores possam “renegociação da dívida pode evitar a falência e permitir o pagamento de despesas fixas ou inadiáveis”.

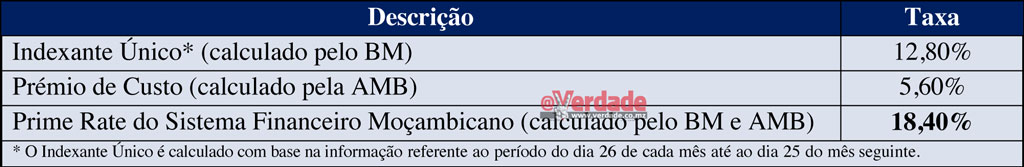

Prémio de Custo do dinheiro em Moçambique não mexia desde Novembro de 2018

Nesta segunda-feira (30) o Presidente da República, durante a Declaração do Estado de Emergência, anunciou a adopção de “medidas de política fiscal e monetária sustentáveis para apoiar o sector privado a enfrentar o impacto económico da pandemia”.

Apesar disso os banqueiros parecem mais preocupados com o lucro do que com a saúde pública e a sobrevivência dos moçambicanos e decidiram nesta terça-feira (31) aumentar o Prémio de Custo do dinheiro de 5,2 para 5,6 por cento e empurraram a Prime Rate do Sistema Financeiro Moçambicano para os 18,20 por cento, comparativamente aos 18 por cento em que se encontrava estagnada desde Outubro de 2019.

O Prémio de Custo do dinheiro em Moçambique, estabelecido pela Associação Moçambicana de Bancos, está fixada nos 5,2 por cento desde Novembro de 2018 e desde então nunca mudou.

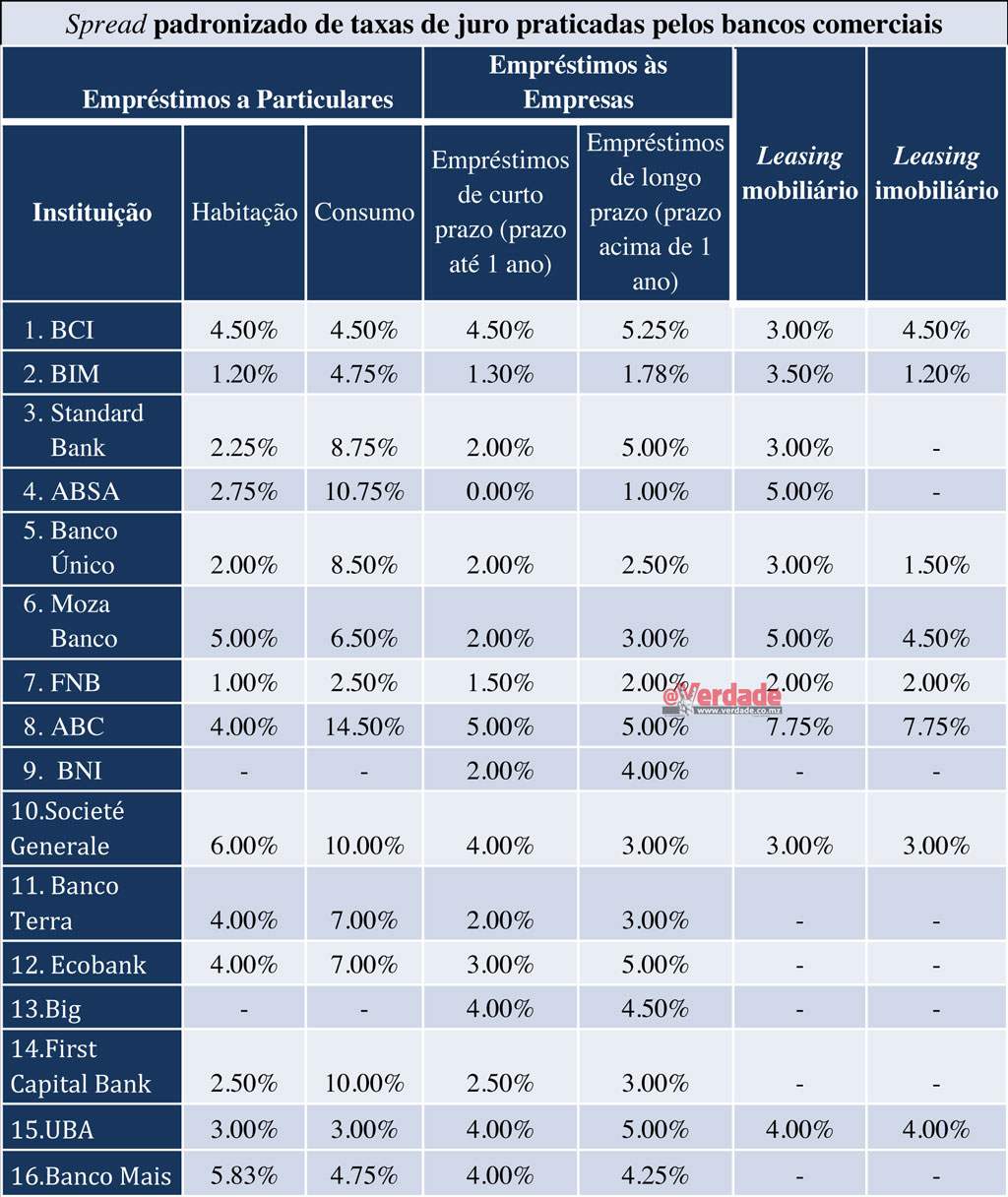

Além de aumentarem o custo do dinheiro para o sector produtivo e as famílias os bancos comerciais estão a facturar com a desvalorização do metical que oficialmente vale 67,38 por dólar mas é transaccionado nos balcões para acima dos 68 meticais por dólar norte-americano.

Recorde-se que durante os quatro anos da crise das dívidas ilegais os principais bancos comerciais facturaram biliões enquanto os moçambicanos definhavam. Apenas o Banco Comercial e de Investimentos, o Standard Bank e o Millennium Bim tiveram juntos lucros superiores a 100 biliões de meticais entre 2016 e 2019.